地球温暖化の問題を解決するための取り組みとして注目されているのが炭素税です。聞いたことはあるものの、実態はよくわからない人も多いのではないでしょうか?

この記事では、炭素税とは何かを説明した上で、炭素税のメリット・デメリットや日本における導入状況などを解説していきます。炭素税について理解を深めたい方は、ぜひ参考にしてください。

炭素税とは?

炭素税とは、CO2の排出量に応じて課税される税金です。CO2の排出量に価格を設定して金銭的な負担を課す政策をカーボンプライシングといいますが、炭素税はそのうちの一つです。

地球温暖化対策のための税(温対税)との違い

日本では、2012年に「地球温暖化対策のための税(温対税)」という税制が導入されました。この制度は、主に石油や天然ガスなどのすべての化石燃料の利用に対して、それぞれの化石燃料毎の税負担がCO2排出量1t当たり289円になるよう課税される制度です。単純なCO2の排出量に応じて課税される炭素税とは内容が異なりますが、金銭的な負担を通じて地球温暖化対策を促進するという点で、広い意味で炭素税の一形態と見なされています。

しかし、炭素税が本格的に導入されている欧州と比較すると、「地球温暖化対策のための税(温対税)」の負担は1/10程度です。そのため、今後はさまざまな形でCO2排出量に対するコストが増えることが予測されています。

炭素税が導入されている理由

炭素税が導入されているのは、地球温暖化の問題が背景にあります。地球温暖化の原因にあたる、CO2排出量を抑制するため、世界全体でカーボンニュートラル実現に向けた取り組みが進められています。

炭素税をはじめとしたカーボンプライシングを導入することで、個人や企業はCO2排出量に応じた金銭的な負担を負うことになります。これにより、地球温暖化問題に対する意識を高め、CO2排出量が削減されることが期待されているのです。

このような理由により、炭素税は1990年にまずフィンランドで導入されました。次いでスウェーデンやノルウェー、デンマークなどで導入され、2012年には日本が「地球温暖化対策のための税(温対税)」を開始し、現在これを前身としつつ、本格的な炭素税への導入が検討されています。

日本で検討されている炭素税の仕組み

日本では「地球温暖化対策のための税」の税率は、CO2排出量1tあたり289円です。具体的には、それぞれの燃料に対して以下の価格が設定されています。

- 石油:1kLあたり760円

- 石油ガス・天然ガス:1kLあたり780円

- 石炭:1tあたり670円

これらの税率が既存の石油石炭税に上乗せして課税される仕組みです。この炭素税による税収は年間約2600億円であり、再生可能エネルギーの普及やZEB化の支援などに充てられています。

さらに、今後は以下の段階での課税が検討されています。

- 上流課税:化石燃料の採取時点、輸入時点

- 中流課税:化石燃料製品や電気を、製造所から出荷する時点

- 下流課税:化石燃料製品を工場、オフィス、家庭等へ供給する時点

- 最下流課税:最終製品・サービスが最終消費者に供給される時点

参考:炭素税について|環境省

特に直接的に私たちに関係してくるのが、最下流課税でしょう。消費者が製品やサービスを購入する段階で課税され、CO2排出量が金額として可視化されるため、今後の消費者の購買行動に大きな影響を与えることが予想されます。

炭素税のメリット

炭素税のメリットは、以下の3つです。

- CO2の排出量削減につながる

- 省エネへの意識が高まる

- 脱炭素に向けた新たな財源になる

それぞれのメリットについて紹介していきます。

CO2の排出量削減につながる

炭素税を導入することで、CO2の排出量削減につながります。CO2の排出量が増えると金銭的な負担も増えるため、個人や企業はなるべく排出量を削減しようと努力します。実際に、炭素税を導入している多くの国では、CO2の排出量が減少しているそうです。

省エネへの意識が高まる

先に述べたように、炭素税の導入によって影響があるのは企業だけではありません。私たち消費者もまた、金銭的な負担を避けるための購買行動を取るようになります。例えば、製品やサービスを選ぶ際、製造時や使用時のCO2排出量の少ないものが好まれるようになります。その結果、省エネに対する意識が高まり、環境への負担が軽減されるでしょう。

脱炭素に向けた新たな財源になる

炭素税によって得られる財源は、CO2排出量削減や環境保全のための投資等に活用され、経済と環境の両方にメリットがあるといえるでしょう。例えば、徴収された炭素税が地球温暖化対策や再生可能エネルギーの普及に活用されることで、CO2の排出量がより削減され、脱炭素に繋がる好循環が生まれることが期待されます。

炭素税のデメリット

一方で、炭素税を導入する上でデメリットも生じ得ます。ここでは3つのデメリットを紹介していきます。

企業や消費者の負担が増える

税金を増やすことは、企業や消費者の負担を増やすことにもつながります。特に生活必需品への支出割合が高い低所得者にとっては、大きな負担です。そのため、低所得者への還元を行うなど、負担を軽減するための措置が必要となるでしょう。

国際競争力が低下する恐れがある

炭素税の税率を増やすことで、企業への負担は大きくなり、価格にも転嫁されます。その結果、炭素税を導入していない国の製品の価格と比べ、日本の製品の価格が相対的に高くなり、競争力の低下につながる恐れがあります。

また、炭素税等のCO2排出に関わる各種規制により、企業が規制の緩やかな国へ生産拠点を移し、結果として排出量が削減されなくなる懸念もあります。これを炭素リーケージと言います。

企業の負担が大きくなり過ぎないようにするには、排出量に応じて適切に税率を変えるなど、公平な仕組みを作ることが求められています。

世界における炭素税の導入状況

炭素税を導入している国やそれぞれの政策について紹介していきます。

| 国名 | 導入年 | 税率(円/tCO2) | 税収規模億円[年]) | 税収使途 | 減免措置 |

|---|---|---|---|---|---|

| フィンランド(炭素税) | 1990年 | 7,880(62EUR) | 1,702 [2017年] |

所得税の引下げ及び企業の雇用に係る費用の軽減。 | 石油精製プロセス、原料使用、航空機・船舶輸送、発電用に使用される燃料は免税。CHPは減税、バイオ燃料は減税、エネルギー集約型産業に対し還付措置。 |

| スウェーデン(CO2税) | 1991年 | 15,130(119EUR) | 3,237 [2016年] |

炭素税導入時に、労働税の負担軽減を実施。2001〜2004年の標準税率引上げ時には、低所得者層の所得税率引下げ等に活用。 | ・EU-ETS対象企業、発電用燃料及び原料使用は免税、CHPは免税。 ・EU-ETS対象外の企業に軽減税率が適用されたが、2018年に本則税率に一本化。 |

| デンマーク(CO2税) | 1992年 | 2,960(173.2DKK) | 608 [2016年] |

一般会計 • 政府の財政需要に応じて支出。 | EU-ETS対象企業及びバイオ燃料は免税。 |

| スイス(CO2税) | 2008年 | 11,210(96CHF) | 1,171 [2015年] |

税収1/3程度は建築物改装基金、一部技術革新ファンド、残りの2/3程度は国民・企業へ還流。 | ・国内ETSに参加企業は免税 ・政府との排出削減協定達成企業は減税 ・輸送用ガソリン・軽油は課税対象外 |

| アイルランド(炭素税) | 2010年 | 2,540(20EUR) | 547 [2016年] |

赤字補填に活用。 | ETS対象産業、発電用燃料、農業用軽油、CHP(産業・業務)等は免税 |

| フランス(炭素税) | 2014年 | 5,670(44.6EUR) | 7,627 [2017年 見込値] |

一般会計から競争力・雇用税額控除、交通インフラ資金調達庁の一部、及び、エネルギー移行のための特別会計に充当。 | ・EU-ETS企業は2013年の税率、エネルギー集約型産業は2014年の税率を適用。 ・原料使用、特定の非鉱物製造工程、発電用燃料等は免税。 |

| ポルトガル(炭素税) | 2015年 | 870(6.85EUR) | 121 [2015年] |

・所得税の引下げ(予定)。 ・一部電気自動車購入費用の還付等に充当。 |

・農業・漁業等は減税。 ・EU-ETS対象企業は免税。 |

| カナダBC州(炭素税) | 2008年 | 2,630(30CAD) | 1,054 [2016年] |

法人税や所得税の減税等に活用(税収中立)。 | 州外に販売・輸出される燃料、越境輸送に使用される燃料、農業用燃料、燃料製造用原料使用等は免税。 |

日本における炭素税の導入状況

日本では、2012年に「地球温暖化対策のための税(温対税)」が導入され、すべての化石燃料の利用に関して課税されるようになりました。しかし、税率は他の国と比べて低く、十分な効果を得るためには、炭素税を本格的に導入していく必要があります。

そのため、今後さまざまな形でCO2排出量に対するコストが増えていく可能性があります。

炭素税についてよくある質問

最後に、炭素税についてよくある質問に回答していきます。

日本ではいつから炭素税が導入されていますか?

日本では、2012年から化石燃料の利用に対して課税される「地球温暖化対策のための税(温対税)」が導入されていますが、CO2排出量に応じた課税を指す「炭素税」という名称では未だ導入されておらず、検討が進められている状況です。

日本の炭素税はいくらですか?

日本における炭素税にあたる制度である「地球温暖化対策のための税(温対税)」では、CO2排出量1tあたり289円が課税されます。

炭素税は誰が払いますか?

炭素税はCO2排出量に基づいて課税されるため、支払い義務者は導入されている国や地域の政策によって異なることがありますが、主にCO2を排出する企業や個人が対象となります。

まとめ

この記事では、炭素税の概要やメリット・デメリット、世界や日本での導入状況を紹介しました。

炭素税は、CO2の排出量を削減する政策として注目を浴びています。しかし、税率が低いと効果が得られにくいため、今後さらに税率が上がることが予測されます。そのため、CO2排出量が多い企業は、十分に備えておかなければなりません。

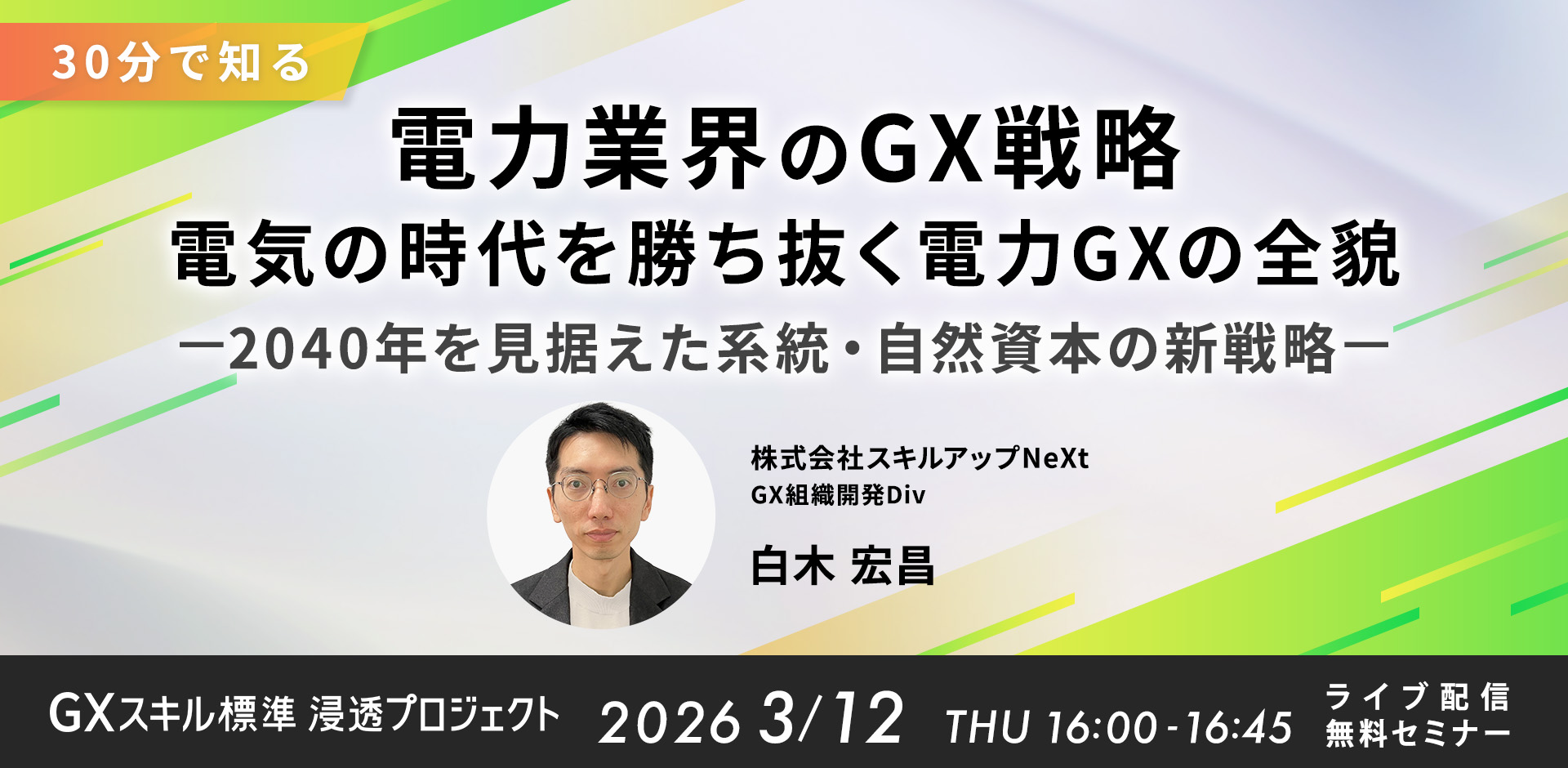

もし自社の炭素税への対策や脱炭素経営を推し進めていくのであれば、それらの知識が不可欠です。もしまだ知識が足りないと感じている人には、GX検定 ベーシックをおすすめします。

GX検定 ベーシックとは、GX推進に不可欠な基礎知識・スキルを証明する検定試験です。環境省認定制度「脱炭素アドバイザー ベーシック 」に対応しています。ぜひ企業の脱炭素アドバイザーとして、資格取得を目指してみてはいかがでしょうか。

スキルアップNeXtのメールマガジンでは会社のお知らせや講座に関するお得な情報を配信しています。

メルマガに登録して用語集をもらう

また、SNSでもGXに関するさまざまなコンテンツをお届けしています。興味を持った方は是非チェックしてください♪