カーボンクレジットという言葉を耳にしたことがあっても、カーボンオフセットやカーボンニュートラルなどと混同してしまい、「いまいちピンとこない」という方は多いようです。

カーボンクレジットは、2023年10月に国内市場が開設され、取引の活発化が予想されます。導入する企業が増えていく可能性も高まるでしょう。

そこで今回は、そもそもカーボンクレジットとは何なのか、企業が取り組むとどんなメリットがあるのか、国内外の状況やトレンドは?といった疑問にお答えします。

さらには、国内における具体的な売買方法も解説するので、今後実際にカーボンクレジットの導入を行う際の参考にしてください。

カーボンクレジットについて網羅的な知識を得たい方は、ぜひご一読ください。

カーボンクレジットとは?

カーボンクレジットとは、温室効果ガスの排出量を、企業間などで売買する仕組みです。

クレジットは、森林の再生や保護、再生可能エネルギーの導入、省エネ技術の活用などによって削減できた温室効果ガスの排出量に応じて、発行されます。

自社で削減しきれなかった温室効果ガスを相殺する目的で、そのクレジットを企業が購入する試みを、カーボンオフセットといいます。

カーボンニュートラルについては、「カーボンニュートラルとの違いや問題点、取り組み事例をわかりやすく解説」の記事でくわしく解説していますので、ぜひ参考にしてください。

カーボンクレジットの最新の動向

ここからは、カーボンクレジットの最新の動向について、下記2つの観点から解説していきます。

- カーボンクレジット市場の動向

- カーボンクレジット市場に参加する企業の動向

カーボンクレジット市場の動向

まずは、2023年8月時点での、カーボンクレジットの動向を紹介します。

経済産業省と東京証券取引所では、2022年9月から2023年1月まで、カーボンクレジット市場の創設に向けた取引実証を行ってきました。

その結果を踏まえて、2023年10月に日本国内におけるカーボンクレジット市場が開設されました。当面はJ-クレジットのみを取引対象とし、無料で利用できます。

J-クレジットとは、日本政府主導で発行されるカーボンクレジットです。

日本は、2030年に二酸化炭素の排出量を2013年比で46%減らす目標を掲げており、この目標達成に使えるのは、国や国連が認めた公的なクレジットに限られています。

主にカーボンクレジットは、J-クレジットのように国や国連主導で発行するものと、ボランタリークレジットと呼ばれる、民間主導で発行するものの2種類に分けられます。

近年、海外ではボランタリークレジット市場が拡大しています。2021年には、前年比で約4倍もの急成長を遂げており、今後も加速していくと予想されます。

中でも、アメリカの民間企業団体が設立したNPO法人「Verra」による「Verified Carbon Standard(VCS)」は、世界で最も取引量が多いボランタリークレジットです。

VCSは、2018年のボランタリークレジット年間取引量において、66%ものシェアを占めています。

【参考URL】

https://www.denkishimbun.com/sp/296568

カーボンクレジット市場に参加する企業の動向

次に、カーボンクレジット市場に参加する企業の動向を見てみましょう。

先に挙げた、経済産業省と東京証券取引所によるカーボンクレジットの取引実証には、183者の企業や地方公共団体などが参加しています。

実際のところ、日本国内の企業のうち、カーボンクレジットの導入に前向きな企業はどのくらいあるのでしょうか。

インクルージョン・ジャパン株式会社が、国内の上場企業を対象に行ったアンケート調査の結果によると、全体の42%がカーボンクレジット市場に参加する意思があるとわかりました。

また、全体の1%の企業はすでにクレジットの積極的な生成を行っており、3%はクレジットを定期的に購入し、オフセットの利用をしていると答えています。

今後、日本国内でもカーボンクレジットの市場拡大が見込まれており、2030年には市場規模が3,000億円を超えるという予測もされています。

【参考URL】

https://www.sankei.com/article/20230312-PUY7FBL2KFJKZMXGUAWQAIOM6Y/

カーボンクレジットで実際に売買する方法

東京証券取引所は、2023年10月にカーボン・クレジット市場を開設しました。

実際に市場に参加するためには、事前に「カーボン・クレジット市場参加者」の登録申し込みをしなければなりません。

登録の流れは、下記のようになっています。

- 申し込み

- ID・パスワードの送付

- 参加者テスト

- テスト結果の提出

- 取引開始(10月頃)

登録申し込みをすると、IDとパスワードが送付されます。それらを使って取引システムにログインし、注文発注などのテストを行い、テスト結果を提出します。

テスト結果のチェックリストに問題がなければ、登録が完了し、実際の取引へと移ります。

なお、申し込みに必要な書類は、下記の通りです。

- カーボン・クレジット市場参加者登録申込書

- 会社概要※

- 財務書類(貸借対照表、損益計算書等)

- 預貯金口座及びクレジット口座情報

- クレジット口座を有することを証する書面(J-クレジット登録簿システム画面コピー)

- 適格請求書発行事業者であることを証する書面※

- 担当者連絡先一覧

※の書類は、特に書式なし。

こちらでまとめているのは、あくまでも売買方法の概要です。よりくわしい情報は、日本取引所グループのホームページにてご確認ください。

カーボンクレジットの取引制度

カーボンクレジットには、以下2つの取引制度があります。

- ベースライン&クレジット制度(削減量取引)

- キャップ&トレード制度(排出権取引)

ここからは、2つの取引制度についてくわしく見ていきましょう。

【参考URL】

https://spaceshipearth.jp/carboncredit/

1.ベースライン&クレジット制度(削減量取引)

ベースライン&クレジット制度は、温室効果ガスの「削減量」を取引する制度です。

元々想定していた温室効果ガスの排出量が、何らかのプロジェクトなどによって減らせた場合、削減できた分をクレジットとして取引できます。

排出量削減につながるプロジェクトとしては、以下のような例が考えられます。

- 自社ビルで使う電力を、太陽光エネルギー由来のものに切り替えた。

- 工場内の全ての照明を、LED電球に交換した。

- 社有林において適切な森林管理(間伐・植林を含む)を行った。

2.キャップ&トレード制度(排出権取引)

キャップ&トレード制度は、温室効果ガスの「排出権(枠)」を取引する制度です。

事業者ごとに定められている排出枠に対して、排出量が少ない場合には、手元に残った排出枠を他の事業者に売却できます。

この制度は2000年頃からヨーロッパで始まり、日本では2010年に東京都が、翌年には埼玉県が導入しました。

例として、東京都の制度を紹介します。

制度の対象となるのは、エネルギー使用量が都の規定を上回る大規模事業者です。事業者ごとに削減義務率が定められており、実際の削減率が義務率に及ばない場合に限り、他の事業者から排出権を買い取ることができます。

カーボンクレジットのメリット

次に、カーボンクレジットのメリットを見ていきましょう。今回は、以下3つのメリットについて紹介します。

- CO2の排出削減が難しい企業が目標を達成できる

- 世間に対してクリーンな企業であることをアピールできる

- カーボンクレジットを売却すれば収益になる

【参考URL】

https://www.wwf.or.jp/activities/basicinfo/1028.html

https://solsell.jp/media/6283/

CO2の排出削減が難しい企業が目標を達成できる

1つ目のメリットは、カーボンクレジットを活用することで、CO2の排出削減が難しい企業でも目標を達成できる点です。

CO2の排出削減が難しい企業とは、その事業内容から、元々他業種よりもCO2の排出量が多く、削減のための努力をしようにも削減の余地が少ない企業を指します。

例えば、エネルギー業界や航空業界、運送業界などは、現在の技術ではCO2排出量を減らすのが困難です。しかし、GXリーグに加入する場合、自社で排出目標を設定しなければなりません。

このように、温室効果ガスの排出削減が難しいケースでカーボンクレジットを活用すれば、その目標を達成できる可能性が高まります。

GXリーグとは|具体的な取り組みや参加方法、企業が参画するメリットを解説

世間に対してクリーンな企業であることをアピールできる

2つ目のメリットは、カーボンクレジットの取引を行うことで世間に対してクリーンな企業だとアピールできる点です。

カーボンクレジットで取引をしているという事実は、環境問題やサステナビリティへの関心が高いという証左になります。

つまり、カーボンクレジットの取引実績を示すことで、世間に対して環境問題に真摯に取り組むクリーンな企業だというアピールができるのです。

結果として、企業のブランドイメージが良くなり、好感度が上がるでしょう。

また、近年では企業の環境問題や社会問題への姿勢を問う、「ESG投資」が主流となりつつあります。

機関投資家にとって、環境問題への貢献度は投資をする際の重要な判断軸となるため、カーボンクレジットの取引実績が投資の判断材料になる可能性も十分にあります。

カーボンクレジットを売却すれば収益になる

3つ目のメリットは、カーボンクレジットの売却が収益になる点です。

温室効果ガスを削減、あるいは吸収する取り組みを実施して実際に温室効果ガスの削減や吸収を実現させた場合、その分のカーボンクレジットが発行されます。

カーボンクレジットは、他社に売却してカーボンオフセットに貢献できます。

カーボンクレジットを他社に売却すると収益が得られます。収益を得ることで、また新たな形で温室効果ガスを削減・吸収する取り組みに挑戦できます。このように取り組みを続けられれば、継続的な収入源となる可能性もあります。

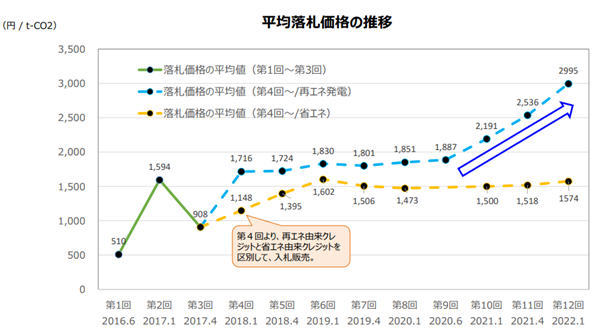

経済産業省 環境経済室の資料によると、現在J-クレジットの落札価格は、以下のグラフのように推移しています。

出典:経済産業省 環境経済室「J-クレジット制度について」

特に再生可能エネルギー由来のクレジットは、グラフが右肩上がりであることからもわかるように全体として上昇傾向です。

2022年1月時点で、再生可能エネルギー由来のクレジットは2,995円/t-CO2、省エネ由来クレジットは、1,574円/t-CO2となっています。

カーボンクレジットの課題・デメリット

カーボンクレジットにはメリットがある反面、課題とデメリットもあります。ここでは、下記3点の課題とデメリットについて解説します。

- 企業の排出削減に対する意欲が低下する

- 日本におけるカーボンクレジットへの認知度が低い

- カーボンクレジットの算出基準が定まっていない

【参考URL】

https://solsell.jp/media/6283/

https://www.jri.co.jp/page.jsp?id=103065

企業の排出削減に対する意欲が低下する

1つ目の課題・デメリットは、カーボンクレジットがあることで、企業のCO2排出削減に対する意欲が低下してしまう点です。

カーボンクレジットを購入して自社のCO2排出削減の目標が達成できるようになると、排出削減に対する意欲が低下する懸念があります。

なぜなら、自社で排出削減に取り組むよりも、カーボンクレジットを利用する方が手間や時間をかける必要がなく、結果的に低コストとなるケースがあるからです。

しかし、クレジットを利用してカーボンオフセットを行う場合、前提として自社の排出削減への努力が不可欠です。カーボンクレジットは、「削減に向けた活動や工夫をしたがどうしても目標に達しなかった」場合の救済策に過ぎません。

自社の排出削減への努力がなされないままクレジットを利用したカーボンオフセットが行われてしまうと、社会全体としての温室効果ガス削減効果が得られにくくなります。

このような事態を防ぐために、現在ルールの整備が進められています。

日本におけるカーボンクレジットへの認知度が低い

2つ目の課題・デメリットは、日本では、まだカーボンクレジットへの認知度が低いという点です。

2024年現在の日本では、日本取引所グループによるとカーボンクレジットを売却したり購入したりする企業は249社と言われています。

しかし、企業にとっては、今の状況はかえって好都合と捉えることもできます。

なぜなら、現在のようにカーボンクレジットの取引が少ない状況下で、先進的に取り組みに参加すれば、カーボンニュートラルを実現するうえで優位に立てるからです。

まだ多くの企業が参加していないうちに、カーボンクレジット市場に参加すれば、「世間に対してクリーンな企業であることをアピールできる」で紹介したように、企業イメージや好感度を挙げられる可能性も、十分にあります。

カーボンクレジットの算出基準が定まっていない

3つ目の課題・デメリットは、カーボンクレジットの算出基準が定まっていない点です。

これまで、国内でのカーボンクレジットの取引は企業間の相対取引で行われていました。相対取引とは、市場を通さずに企業同士が直接、価格や数量の合意をして取引する方法です。

企業間の相対取引では、取引の頻度や量、あるいは価格の決定方法などの実態が不透明でよく知られていませんでした。

カーボンクレジットの算出基準が定まっていないと、二酸化炭素の排出量や吸収量が適切な価格で取引できるのか疑念が生じます。

しかし、日本では2023年10月の市場開設に伴い、取引の形が相対取引から市場取引に移行します。市場化によって、算出基準や価格決定方法を含む取引情報が可視化されるでしょう。

カーボンクレジットについてよくある質問

最後に、カーボンクレジットについて、よくある疑問をQ&A形式で簡潔に解説します。

Q. カーボンクレジットとはどういう意味ですか?

カーボンクレジットは、温室効果ガスの排出量を企業間などで売買する仕組みです。

Q. カーボンクレジットと排出権の違いは何ですか?

厳密にいえば、カーボンクレジットは本来、「ベースライン&クレジット制度」における排出権の名称でした。一方、「キャップ&トレード制度」での排出権はクレジットではなく、「アローワンス」と呼ばれます。

しかし、クレジットもアローワンスも排出権の名称であることに違いはなく、現在では制度の区別なく「カーボンクレジット」と呼ばれることが増えています。

Q. ボランタリーカーボンクレジットとは何ですか?

ボランタリーカーボンクレジットは、NPO法人などの民間主導で発行されるクレジットです。海外ではここ数年で、ボランタリークレジット市場が急速に拡大しています。

まとめ

カーボンクレジットは、温室効果ガスの排出量を企業間などで売買する仕組みです。

日本では2023年10月に、国が発行するJ-クレジットを扱う、カーボンクレジット市場が開設されました。一方、海外ではここ数年で、NPO法人などの民間主導で発行される、ボランタリークレジット市場が拡大しています。

カーボンクレジットには、以下2つの取引制度があります。

- ベースライン&クレジット制度(削減量取引)

- キャップ&トレード制度(排出権取引)

今の日本でスタンダードなのは、ベースライン&クレジット制度ですが、国内にはキャップ&トレード制度を導入している自治体もあります。

カーボンクレジットには、以下のようなメリットがあります。

- CO2の排出削減が難しい企業が目標を達成できる

- 世間に対してクリーンな企業であることをアピールできる

- カーボンクレジットを売却すれば収益になる

一方で、以下のような課題・デメリットもあります。

- 企業の排出削減に対する意欲が低下する

- 日本におけるカーボンクレジットへの認知度が低い

- カーボンクレジットの算出基準が定まっていない

この記事でカーボンクレジットの知識を深めて、ぜひ自社での導入・活用に役立ててください。

スキルアップNeXtのメールマガジンでは会社のお知らせや講座に関するお得な情報を配信しています。

メルマガに登録して用語集をもらう

また、SNSでもGXに関するさまざまなコンテンツをお届けしています。興味を持った方は是非チェックしてください♪